【生猪季报】供给存增量预期 四季度先抑后扬

- 生活

- 2024-09-27 08:21:06

- 122

来源:国元期货研究

中秋消费增量不足,国庆需求提振预期不高,规模场9月出栏计划完成缓慢,养殖端看涨心态转弱,压栏、二育认卖出栏,供给压力集中释放,猪价走弱。不过待此轮前期二育大体重猪出完,猪价如果跌破17元/公斤,冬季腌腊备货需求下,二育补栏积极性将会上升,托底猪价下方。主力2411合约,国庆后将临近交割换月,与现货逻辑贴近,近期基差持续缩窄,在现货短期下跌空间有限的前提下,2411合约下方空间有限。放眼四季度,随着天气转凉,居民消费环比将好于三季度,但由于双节需求表现不佳,加之国庆后,缺乏节日效应带动,冬季腌腊启动前,四季度需求增量幅度有限。从供给端来看,农业农村部统计能繁母猪存栏从4月开始由降转生,Mysteel统计规模场能繁从2月开始环比增加,加之8、9月规模场出栏计划完成不佳,四季度规模场出栏量较大,明年供给压力则有进一步加大预期。综上,四季度的10-11月,供需双增,但供给增长幅度大于需求增量,猪价偏弱震荡。至12月,冬季需求逐步启动后,价格有望出现回暖,整体呈先抑后扬。远月2501合约走势偏空看待,在产能恢复预期已通过高贴水兑现的当下,下方空间谨慎看待,建议区间14500-16000元/吨。

一、行情回顾

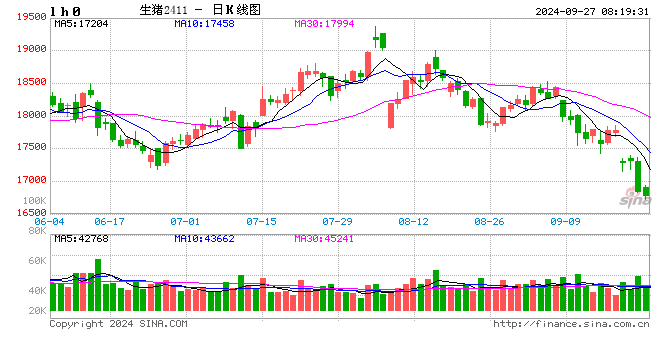

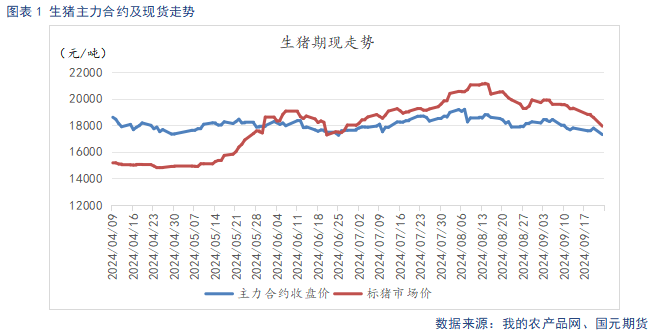

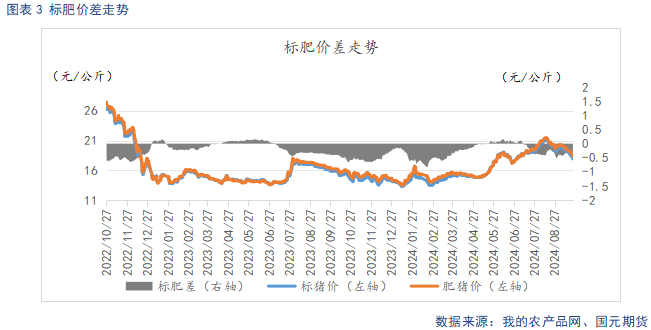

去年四季度疫病造成的产能损失,在今年中旬兑现,叠加看涨情绪下,压栏、二育增多,供给进一步收紧,猪价开始上涨,7月上旬,消费淡季下,需求端跟进不足,价格出现小幅回调。至7月下旬,随着标肥价差走阔,养殖端压栏情绪再起,叠加二育滚动入场,市场供应偏紧,利多因素占据优势,助推猪价走强。虽有淡季需求掣肘,但在现货强势及供给偏紧现状支撑下,近月合约同步走强。8月上旬延续上涨势头,外三元均价一度突破21元/公斤,主力2409合约跟随现货走强,涨至20000元/吨一线。猪价快速拉升,终端消费则跟进缓慢,养殖端认价出栏增多,先前压栏、二育猪源也陆续开始出栏,出栏节奏加快,供给紧张局面缓解,猪价开始高位回落,不过此时中秋备货需求支撑下,猪价在19.5元/公斤附近高位震荡。至中秋节前后,供给集中释放,双节需求增幅有限,价格跌破18元/公斤。主力2411合约受供给压力及节日效应退潮预期影响,跌破17000元/吨关口。

二、生猪基本面分析

2.1

供给增加 猪价冲高回落

截止9月23日,生猪三季度出栏均价19.5元/公斤,较二季度环比上涨3.18元/公斤。标肥价差-0.47元/公斤,较二季度末扩大0.42元/公斤。去年四季度疫病导致的产能损失,在年中逐步兑现,猪价开始进入上涨趋势,随着标肥价差走扩,压栏、二育情绪升温,进一步推高猪价,突破21元/公斤。进入8月下旬,节日效应下,消费逐步回升,不过前期后置的供给也集中释放,供给增长幅度大于消费增幅,价格回落至18元/公斤附近,旺季不旺再现,三季度整体呈先扬后抑走势。

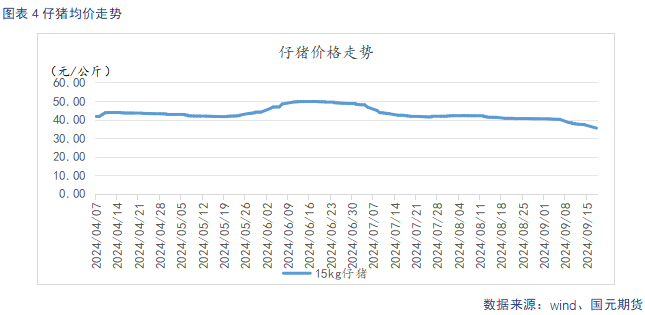

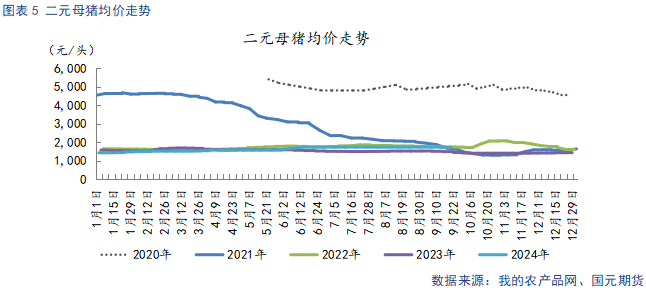

截止9月23日,仔猪出栏均价35.42元/公斤,较二季度末环比下跌13.24元/公斤。二元母猪(50KG/头)均价1688.1元/头,较二季度末环比下跌48.09元/头。养殖端对后市预期偏谨慎,仔猪补栏积极性不高,三季度价格持续走弱。

2.2

四季度产能存上升预期 节后出栏压栏较大

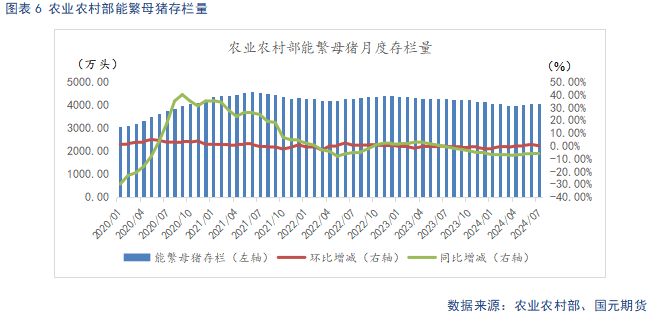

根据农业农村部数据显示,2024年7月末全国能繁母猪存栏量4041万头,同比下降5.4%,环比上涨0.1%。相当于正常保有量的103.6%,处于绿色区域。下半年产能去化效果逐步显现,对猪价下方形成较稳固的支撑。不过随着我国生猪行业生产效率提升以及猪肉消费需求等变化,3月1日农业农村部新修正的《生猪产能调控实施方案》发布,提出将能繁母猪正常保有量从4100万头下调至3900万头,以此来看,当前存栏基数的实际产能比预期偏大,猪价上行幅度不宜过高估计。官方数据从5月份开始,连续三个月环比增长,明年上半年供给压力将高于今年下半年。

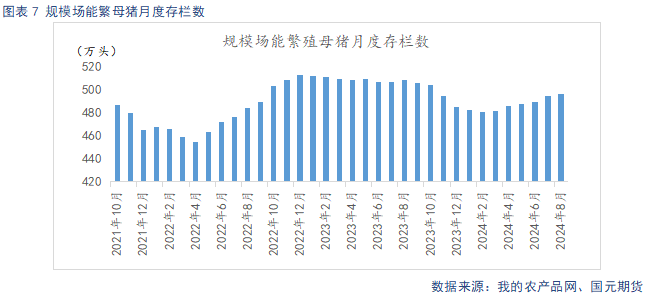

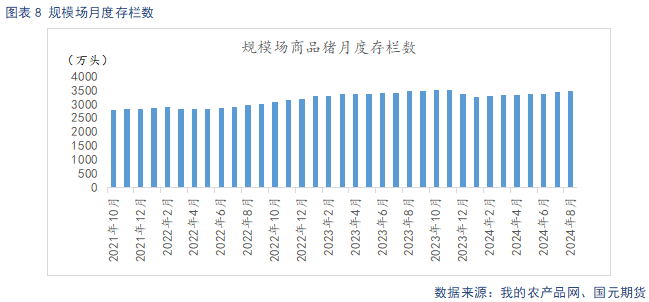

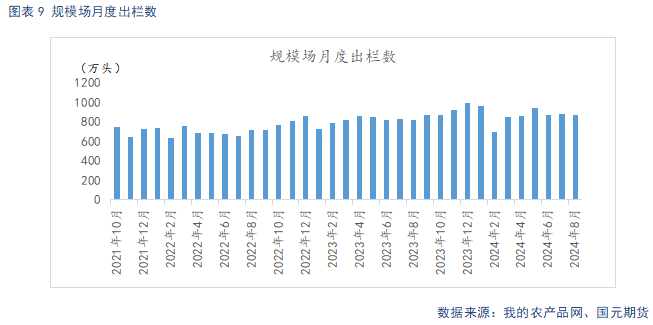

据Mysteel统计,截止2024年8月底,规模场能繁母猪存栏量为496.41万头,环比上涨0.32%,同比下降2.35%。二季度以来,猪价重心上移明显,养殖端利润处于较好区间,主动调减产能的意愿不高,规模场能繁母猪存栏连续6个月环比小幅上升,从生产周期推算,四季度后半段理论产能开始环比上升,远月合约承压弱势运行。规模场8月商品猪存栏数为3475.22万头,环比增加1.22%,同比减少0.79%。规模场8月商品猪出栏量为866.74万头,环比减少1.5%,同比增加5.04%。规模场8月上旬计划完成偏慢,中下旬开始冲量,出栏节奏明显加快。至8月底,旺季需求回暖预期下,二育抄底入场,规模场控量挺价,出栏有所放缓。8月猪价波动较大,涨跌过快,规模场8月出栏计划量完成不足,部分供给压力后移至9月,在中秋节前集中释放。目前来看,9月出栏计划完成缓慢,10月后规模场出栏任务较重。

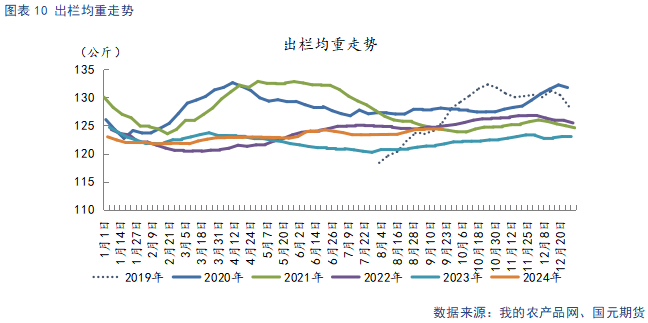

截止9月20日,生猪出栏均重124.25公斤,较二季度末环比上调0.27公斤。8月下旬起,前期压栏、二育到了适合出栏体重,加之标肥价差走扩,大猪开始集中出栏,出栏均重持续小幅上调,进一步加大了猪肉整体的供给压力。不过从近两周均重来看,周环比开始下调,国庆后,前期大猪猪源逐步出清后,二育有逢低补栏需求。

2.3

双节需求增量不及预期 节后消费将惯性回落

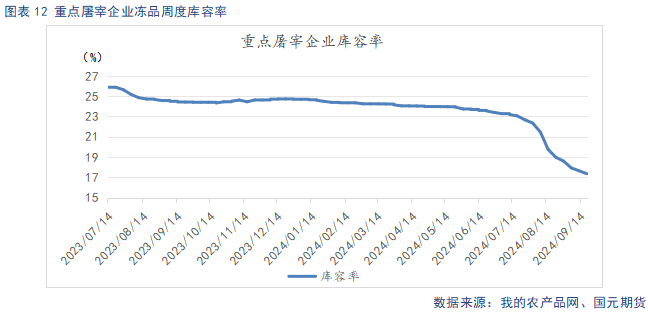

截止9月23日,重点屠宰企业开工率为26.03%,较二季度末环比上升1.76%,较去年同期下降3.98%。冷冻肉库容率17.36%,较二季度末环比下降6.24%,较去年同期低7.04%。二季度天气炎热,猪肉消费处于淡季,加之毛猪价格上涨较快,屠企亏损压力较大,开工率持续走弱。在中秋需求带动下,开工率出现短暂上升,节后需求走弱,开工率再次回落。中秋消费不及预期,国庆需求提振力度较弱,临近国庆,开工率回升幅度偏低,当前开工率远低于去年同期。预计国庆后至12月期间,虽然天气转凉,猪肉消费环比将好于夏季,但缺少节日提振,整体需求增幅有限,开工率维持低位。待冬季腌腊开启后,需求将有所回暖。中秋需求提振,加之天气转凉,屠企订单增多,开工率环比持续回升。鲜冻肉价差优势下,冻肉迅速消化,库存压力大减。同时,冻肉大量出库,抑制了鲜销,不过在今年猪肉重心上移,终端高价承接力不足的情况下,屠企主动分割入库操作较少,四季度冻肉供应可能会偏紧。

2.4

饲料原料低位运行 养殖利润维持高水平

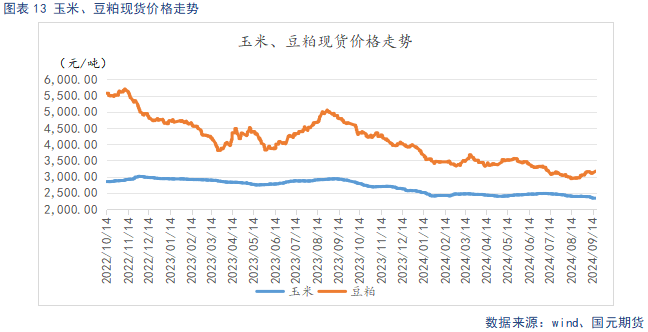

截止9月23日,玉米三季度现货均价2417.78元/吨,较二季度均价环比下跌13.53元/吨,豆粕三季度现货均价3089.3元/吨,较二季度均价环比下跌336.2元/吨。玉米从基本面看,2024/25年全球玉米总供应预计同比减少但仍旧充足。国内陈玉米供应充足,新玉米逐步上市,整体存丰产预期。虽然需求端上,四季度生猪有二育补栏需求,但生猪供应偏大,需求增长有限,玉米基本面整体依旧偏弱,预计四季度玉米以低位震荡为主。豆粕从基本面看,随着美豆丰产预期兑现,全球大豆定价权开始向南美大豆转移,据气象机构预测,全球气候有概率将进入拉尼娜现象,南美大豆新作种植忧虑或随之提升。国内来看,随着进口大豆到港高峰过去,豆粕供应端有所收窄,且四季度豆粕下游需求预期增加,豆粕整体供需格局将有所改善,预计四季度豆粕价格将偏强震荡。。

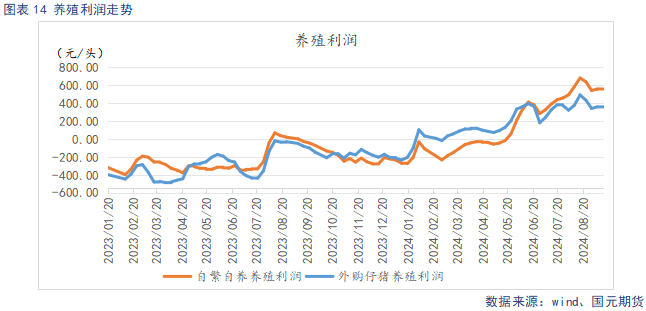

截止9月13日,自繁自养养殖三季度平均盈利515.73元/头,盈利较二季度环比扩大406.3元/头。外购仔猪养殖三季度平均盈利365.82元/头,盈利较二季度环比扩大167.45元/头。5月开始,猪价进入上行通道,至6月下旬,养殖利润由亏转盈,随着猪价重心持续上移,养殖利润不断走扩。中秋节后,猪价出现回调,但饲料原料依旧维持较低价位运行,加之在压栏、二育托底下,四季度猪价下行幅度有限,预计养殖利润仍将保持较高水平。

三、行情总结

供给压力集中释放,旺季不旺再现,猪价走弱。不过四季度在冬季腌腊备货需求下,二育逢低补栏,仍将托底猪价下方。主力2411合约,国庆后将临近交割换月,与现货逻辑贴近,近期基差持续缩窄,在现货短期下跌空间有限的前提下,2411合约下方空间有限。展望四季度,随着天气转凉,居民消费环比将好于三季度,但由于双节需求表现不佳,加之国庆后,缺乏节日效应带动,冬季腌腊启动前,四季度需求增量幅度有限。从供给端来看,四季度规模场出栏量环比有增长预期,明年供给压力则会进一步加大。综上,四季度的10-11月,供需双增,但供给增长幅度大于需求增量,猪价偏弱震荡。至12月,冬季需求逐步启动后,价格有望出现回暖,整体呈先抑后扬。远月2501合约走势偏空看待,在产能恢复预期已通过高贴水兑现的当下,下方空间谨慎看待,建议区间14500-16000元/吨。

写作日期:2024年9月26日

作者:柴颖华

农产品分析师

期货从业资格号:F3040296

投资咨询资格号:Z0015079

发表评论