美联储降息50个BP,美债仍有做多机会?这两类基金表现有明显差异

- 国际

- 2024-09-19 14:02:03

- 66

每经记者 任飞 每经编辑 赵云

北京时间9月19日凌晨,美联储宣布降息50个基点,为2020年3月以来的首次降息。于美债市场而言,债券价格往往与利率呈现负相关,而2019年8月前后也有美债基金业绩在降息后出现短期内表现不俗。

然而,对美债基金的投资仍需考虑汇率的影响,至少从最近一个月表现来看,同个美债基金的美元份额业绩大幅领先人民币份额的基金,叠加QDII基金仍然存在限购的情形,有分析指出,也可以借道其他方式参与相关投资机会。

尽管此前美国已经有多项经济数据表明刺激经济已十分必要,但就此次靴子落地的时间来看,依然比预期稍晚,但对于降息的幅度符合市场期待。

之所以要关注此次降息的背景,是因为从目前的降息开启时间算起,未来美联储很有可能进入新一轮的降息周期,而在达到经济提振效果之前,有关联储降息引发的金融投资策略之变化牵动人心。

不少观点曾认为,降息意味着美元从本土流向其他新兴市场,而此前因联储利率维持高位,美债资产成为全球资本配置债券资产的首选,而随着降息的开始,未来出现债市资金瓦解的可能性并不算低。

然而,从实际的情况来看,Wind数据显示,10年期美债2409在北京时间9月19日开盘后迅速拉高,盘中一度涨超0.19%。而从其近期的走势来看,依然保持着继续上涨的K线形态,并没有因降息导致期货价格大幅下跌。

事实上,这与机构交易中的降息策略不无关系,按照“市场利率降低,债券价格上涨”的逻辑,未来以无风险收益为代表的美国国债仍有可能在市场中出现价格高企的现象,而债券价格的上涨直接受益的就是美债基金。

简单来说,联储的降息会影响美国国债的收益率,特别是未来的新增债券票面利率将低于此前的水平,对于配置资金来说,会有进一步配置存量债券的需求,因为买国债的收益来源主要是两部分,一个是票面利息,一个就是债券价格的上涨。

这也是债券价格跟市场利率呈负相关的原因,而这一现象的发生,利好美债基金的同时,又有利于各类型投资工具的活跃。因此,对接下来的美债投资而言,基金的确能够发挥重要的作用。

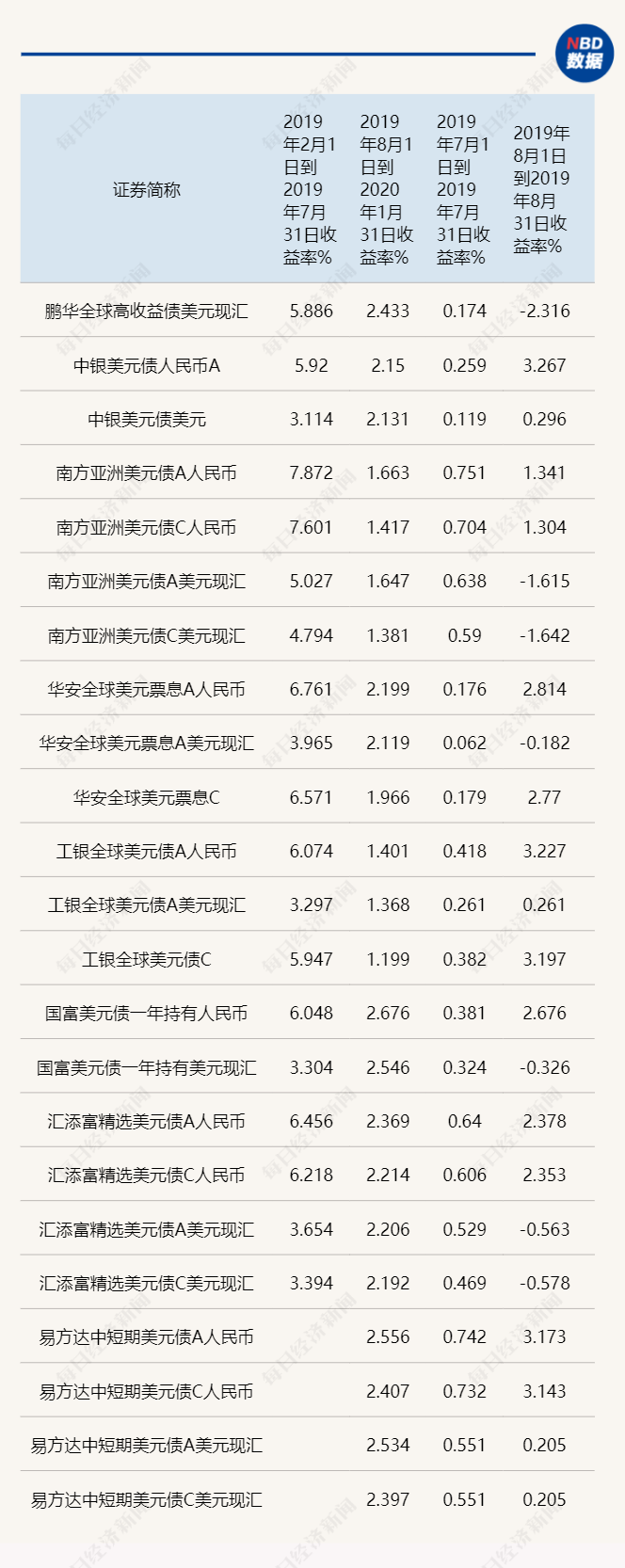

可见,对于美联储降息之后,美债走势会否出现一番向上走势,业内仍有分歧。但从历史的角度来看,上轮美联储开启降息之后,部分美债QDII基金的表现并不算差。

华兴证券的研报指出,过去35年,美联储有过五次降息周期,最近的一次是美联储于2019年8月启动降息周期。在这一周期内,联邦基金利率从2.25%逐步降至2020年3月的0.25%。

彼时的降息幅度不如当前这次降息,但就降息开始前后,投资美债的基金表现出了不同差异化的业绩。不过,短期业绩与中期的业绩也出现较大的变化,也在说明市场反应和消化降息带来的影响之后,债券投资的价值也在降低。

Wind统计显示,2019年8月1日美联储降息前后一个月对比来看,后一个月的美元债基金月度业绩普遍大幅领先前一个月。中银美元债美元在2019年8月去的0.2960%收益率,大幅超过7月的0.1186%;鹏华全球高收益债人民币更是在当年8月录得0.6142%,比当年7月的0.2953%业绩更好。

然而,倘若拉长时间周期来看,前后对比半年时间来观察,前述基金的当年8月至次年1月底的业绩则不及当年8月前半年的水准。从债券价格的走势来看,往往也会跟随利率的变化而充分竞价,回归到应有的价格区间。

所以,短期投资美债的确有一定的价值,恒生前海债券基金经理李维康分析指出,美国降息后,长期美债利率和美元汇率均止跌回升,市场此前已经有一些定价,属于利好兑现,且降息后美国经济软着陆概率在提升。

参考去年4季度宽松预期定价、美债利率下行后,美国今年1季度经济数据迅速反弹,本次降息后,短线可能见到美国经济数据反弹,地产等利率敏感型需求有望释放。

既然配置美债基金有其可行性,那么当前的美债基金是否值得参与?

首先从基金种类来看,很多QDII基金都分有人民币基金和美元基金两种,适用于不同币种投资的投资人,但也正因为如此,汇率的影响也在其中产生较大的变数。

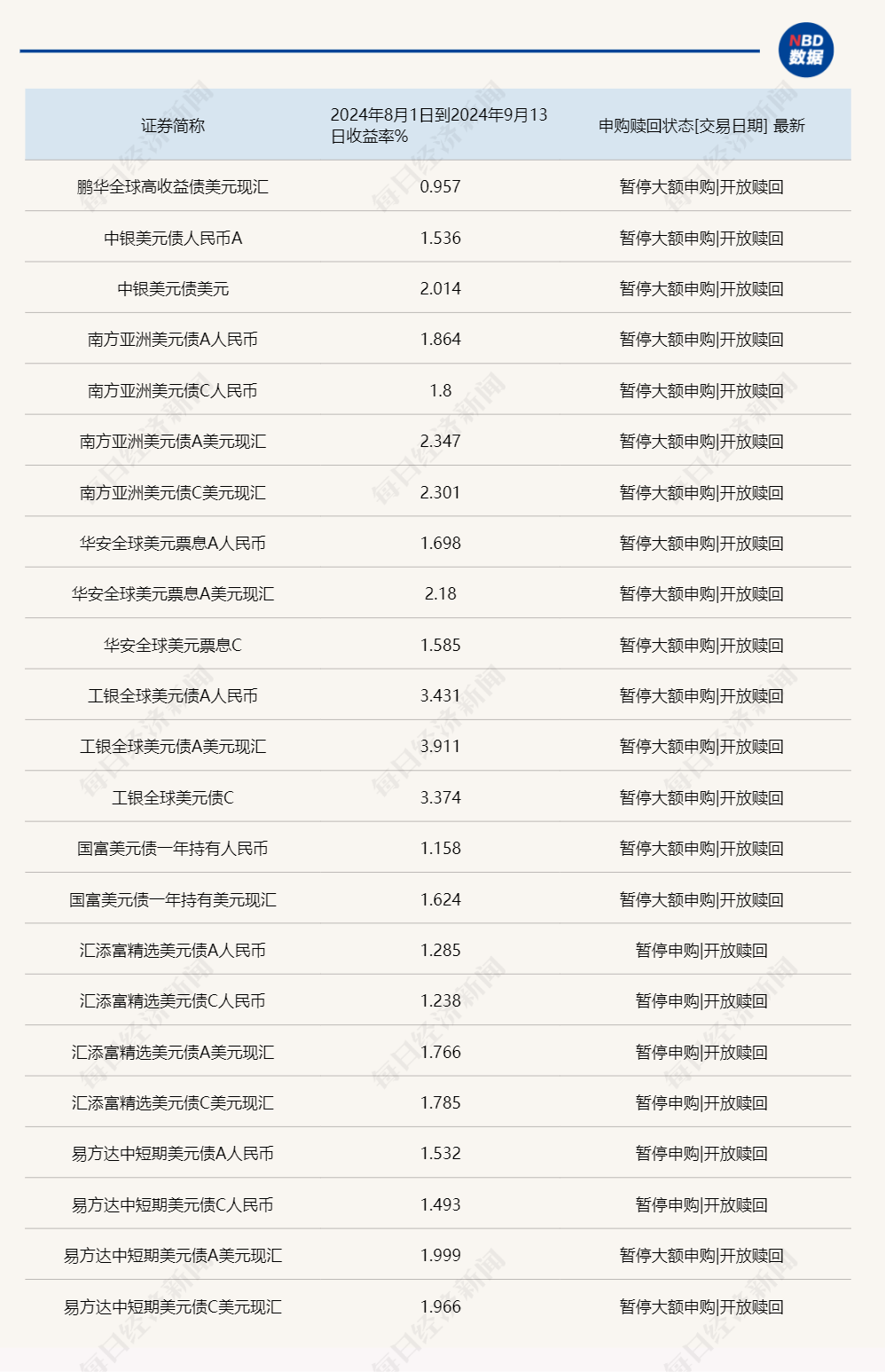

8月以来,市场进入交易美联储降息预期的关键阶段,而从同一个基金的美元、人民币基金收益率来看差距并不算小。Wind统计显示,截止到9月13日,像中银美元债人民币A业绩达到1.5358%,而中银美元债美元已录得2.0142%;南方亚洲美元债A人民币同期业绩为1.8638%,A美元份额则为2.3471%。

类似的情况还有很多,而这也是QDII基金当中汇率风险的体现,例如十年期美债价格此前大涨,但美元兑人民币汇率的下跌幅度如果与其相同甚至更大则得不偿失。

有投资界人士在9月19日同记者交流时表示,短期内美元降息后,仍会与人民币收益率存在明显的息差,同时人民币贬值预期也比较强烈,所以美元基金仍具有一定周期内的收益价值,但以人民币投资的不确定性较高。

不过,目前大多数QDII基金均有限购措施,虽然有的产品仅限制大额申购,但从实际的限额金额来看,有的限制在百元以内。

该人士指出,美元和港元的联系汇率制保证两种货币在很大程度上具有联动性,因此直接投资美元债投资受到限制时,也可以考虑香港间接通道,但要充分关注间接通道产品的风险性。

“美国和中国香港的金融市场是联通的,而美元和港币也是联系汇率,所以港币汇率有保证,投资港元债和投资美元债的收益率相近。”除此之外,港元利率与美元利率也是基本保持一致,投资港元产品或港元计价连接美元的衍生品也一样,但对结构比较复杂的产品,要充分理解其中的风险。

发表评论